Volatilidad con Fondo: El Oro Rompe Récords, la IA Genera Disparidad y el Capex de Meta Supera la Visión de Microsoft

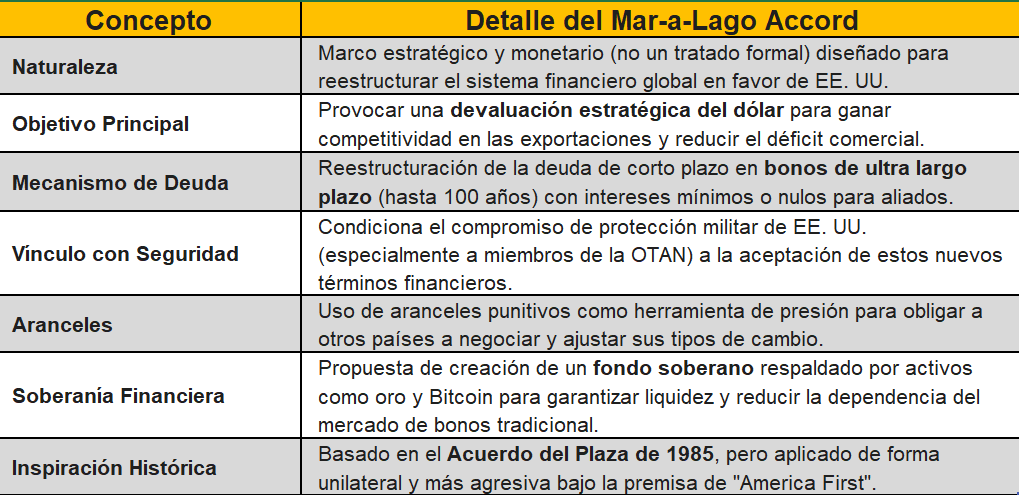

Los principales índices estadounidenses operaron en un entorno dominado por tres fuerzas: la política monetaria de la Reserva Federal, la rotación entre activos refugio (oro, dólar, renta fija) y el reequilibrio del mercado frente a los grandes ganadores de los últimos años, especialmente en tecnología y criptoactivos.

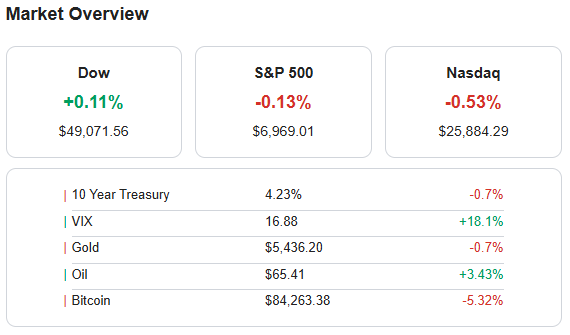

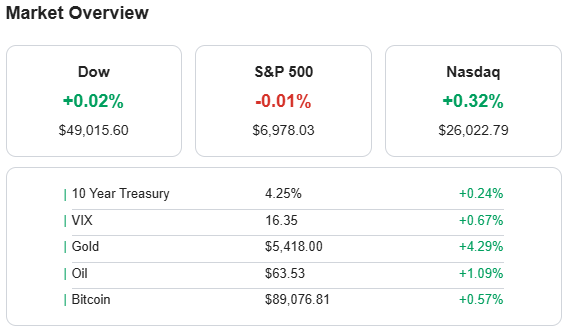

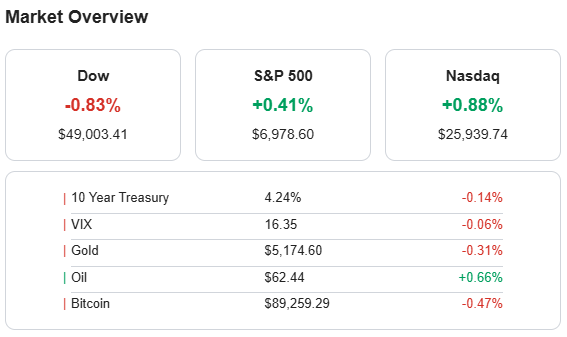

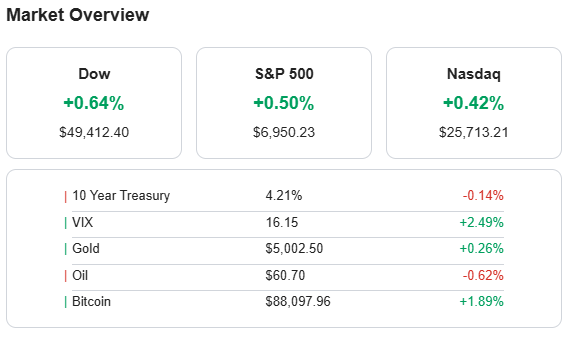

En el frente macro, la Reserva Federal decidió mantener la tasa de fondos federales en el rango de 3,5% a 3,75%, poniendo fin a una racha de tres recortes consecutivos y dejando claro, con una votación dividida 10–2, que el próximo movimiento no es inminente. Esta pausa ha llevado a los mercados a descontar el primer recorte recién hacia junio, lo que implica condiciones financieras aún relativamente restrictivas en el corto plazo y limita la compresión de múltiplos en los índices de renta variable. El mensaje de paciencia de la Fed, combinado con cierta disidencia interna a favor de recortes adicionales, alimenta una dinámica de mayor volatilidad intradía en los futuros del S&P 500, Nasdaq y Dow, que hoy muestran caídas moderadas mientras el VIX repunta por encima de 16 puntos.

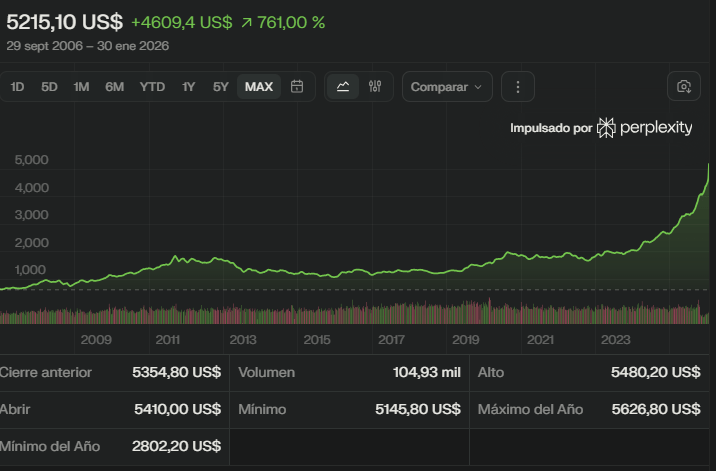

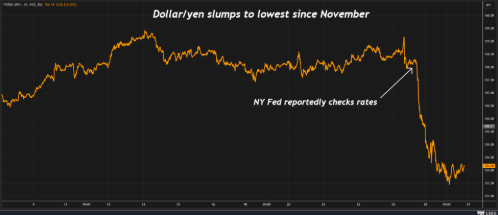

En paralelo, la debilidad del dólar ha reconfigurado el tablero de los activos refugio. El índice dólar se mantiene cerca de 96, en mínimos de cuatro años, mientras el euro ronda niveles de 1,20, ofreciendo viento de cola a las materias primas y a los mercados emergentes. En este contexto, el oro ha emergido como protagonista: el metal subió hasta 4,6% en la sesión reciente, superando el umbral histórico de 5.500 dólares la onza, impulsado por expectativas de mayor flexibilización monetaria futura y por un desplazamiento de los inversores desde bonos soberanos y divisas hacia activos reales. La plata y el cobre acompañan el movimiento, con este último alcanzando también máximos históricos, respaldado por la narrativa de transición energética y gasto en infraestructura.

Las tensiones geopolíticas en Medio Oriente, sumadas a una retórica más agresiva de la administración Trump frente a Irán, han impulsado un alza del petróleo cercana al 3%, reforzando presiones inflacionarias de segundo orden que los bancos centrales no pueden ignorar. Esta combinación de petróleo más caro y expectativas de tasas aún elevadas genera un entorno mixto para los índices: favorece al sector energético y a compañías de materias primas, pero actúa como freno sobre segmentos sensibles a costos de financiación y márgenes, como tecnología de alto crecimiento y consumo discrecional.

En el universo cripto, Bitcoin retrocede más de 5% y cotiza cerca de 84.000 dólares, niveles que no se veían desde diciembre, presionado por la firmeza de la Fed y por salidas de más de 200 millones de dólares de los ETF de la clase durante la semana. La caída se replica en otras criptomonedas de gran capitalización como Ethereum, Solana y XRP, todas con descensos superiores al 5%, lo que apunta a un movimiento de aversión al riesgo más amplio y contribuye a la corrección de los segmentos más especulativos del mercado.

A nivel micro, el comportamiento de los pesos pesados tecnológicos añade presión al Nasdaq y, por extensión, al S&P 500. Microsoft sufrió una de sus peores sesiones desde 2020, con un desplome cercano al 10%, tras reportar un crecimiento más débil de lo esperado en su negocio de nube y proyectar márgenes operativos por debajo de las expectativas del consenso. A esto se suma la preocupación por un aumento récord del 66% en el capex destinado a infraestructura de inteligencia artificial, que alcanzó 37.500 millones de dólares, alimentando dudas sobre la rentabilidad de estas inversiones a corto plazo. La reacción en cadena sobre el sector software y el complejo de “mega cap tech” resuena directamente en los índices de referencia, dada su elevada ponderación.

Al mismo tiempo, algunos movimientos idiosincráticos demuestran que el mercado sigue premiando historias de crecimiento sólido y visibilidad en resultados. Royal Caribbean se dispara tras publicar cifras récord para 2025 y elevar de forma agresiva su guía de utilidad ajustada por acción para 2026 a un rango de 17,70 a 18,10 dólares, muy por encima de las previsiones de Wall Street, reflejo de una demanda robusta por servicios premium de ocio y turismo. Southwest Airlines también sorprende al alza, anticipando ganancias de al menos 4 dólares por acción en 2026, impulsadas por una transformación de su modelo de negocio con asientos asignados y nuevas fuentes de ingresos, lo que favorece al segmento de aerolíneas dentro del consumo discrecional.

No obstante, no todas las historias de resultados son positivas. United Rentals cae con fuerza luego de publicar cifras trimestrales por debajo de las expectativas —tanto en ingresos como en utilidades por acción— y mostrar márgenes en deterioro, lo que lastra al sector industrial. Las Vegas Sands también sufre ventas significativas tras decepcionar con sus márgenes EBITDA en Macao, que se contrajeron alrededor de 390 puntos básicos, opacando el hecho de que tanto ingresos como beneficios superaron las estimaciones del mercado.

En renta fija, los ETF de bonos del Tesoro, municipales y crédito grado de inversión muestran movimientos discretos pero positivos, reflejando una búsqueda de refugio selectiva ante la combinación de volatilidad en renta variable, corrección en criptomonedas y un camino de tasas que se percibe más incierto tras la última reunión de la Reserva Federal. Mientras tanto, los sectores defensivos del S&P —como utilities, consumo básico y salud— avanzan de forma más moderada, en contraste con las fuertes oscilaciones de tecnología y comunicaciones, configurando un cuadro de rotación interna más que de venta indiscriminada de riesgo. Fuente: Perplexity.

Los sectores que mostraron fortaleza o un perfil de mejor desempeño son:

- Metales Preciosos: El oro y la plata alcanzaron nuevos máximos históricos debido a la debilidad del dólar y los riesgos geopolíticos, aunque el oro revirtió gran parte de sus ganancias al cierre del mercado.

- Petróleo: El crudo Brent subió significativamente un +3.43% en medio de tensiones geopolíticas.

- Equipos de Generación de Energía: Empresas como Caterpillar mostraron fortaleza impulsada por la alta demanda de centros de datos de IA.

Recomendaciones de acciones:

- Visa (V) fue ascendida a «strong-buy» por Rothschild Redb y Cantor Fitzgerald.

- Mastercard (MA) fue ascendida a «strong-buy» por Cantor Fitzgerald.

- Netflix (NFLX) fue ascendida de «hold» a «strong-buy» por Freedom Capital.

- Applied Materials (AMAT) fue ascendida de «hold» a «strong-buy» por Mizuho.

Fuente. gurufocus.com