Realizado por: gsandel (30/05/2016)

- Tasas de Interés.

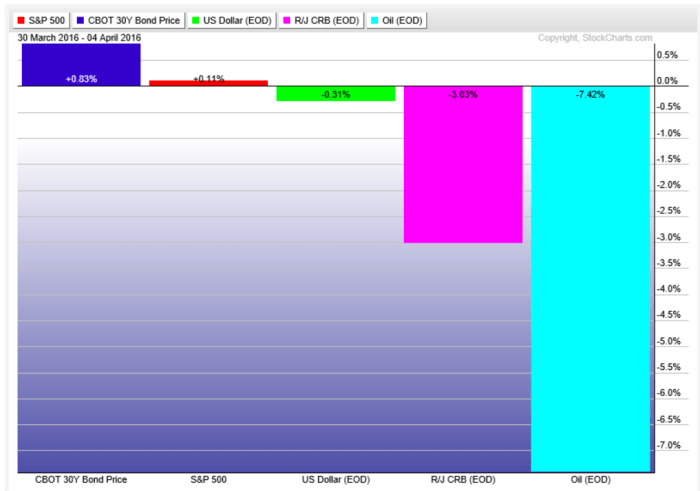

Se inicia el final del primer semestre del 2016, con la tasa de interés básica pasiva (TBP) en colones en 5,40% y en dólares en 1,96% al cierre del mes de mayo; tasas estas que miden el costo de fondeo -captación- de las instituciones financieras ubicadas en Costa Rica. Indicadores éstos que advierten de la posibilidad aumentos mayores al cierre del primer semestre del año en curso. En un contexto de posibles brotes inflacionarios provocados por factores externos asociados con el comportamiento alcista de los precios del petróleo y las materias primas iniciado desde mediados de febrero del año en curso.

Obsérvese que según reportes del Banco Central la tasa libre de riesgo a 10 años en colones, se ha ubicado 20 puntos básicos por encima de los mínimos observados en las últimas 78 semanas, evento que se materializó el pasado 3 de mayo del 2016, encontrándose a 40 puntos básicos de los máximos alcanzados a mediados de marzo del 2016. Por su parte, las tasas de corto plazo observadas en la curva soberana colones a 6 meses, han aumentado 120 puntos básicos desde los mínimos alcanzados el pasado 01 de marzo del año en curso. Ubicándose a tan solo 7 puntos básicos de los máximos de las ultimas 78 semanas Ver ilustración #1.

Lo anterior en un entorno deflacionario, que inició desde finales de julio del 2015; con tasas negativas interanuales pero que empiezan a observarse positivas desde principios de abril del año en curso.

Con una inflación negativa, las tasas de interés en colones se sostienen relativamente atractivas, reprimiendo por tanto las inversiones en moneda extranjera, cuyas tasas se han sostenido relativamente estables, con todo y que; las emisiones soberanas han sufrido ajustes importantes en el mercado internacional. Tomando como referencia la emisión local del Gobierno serie G$261125, los rendimientos a 10 años en dólares se ubican en el 6,40%, con una variación de a lo sumo 5 puntos básicos respecto con los niveles observados en el 2015.

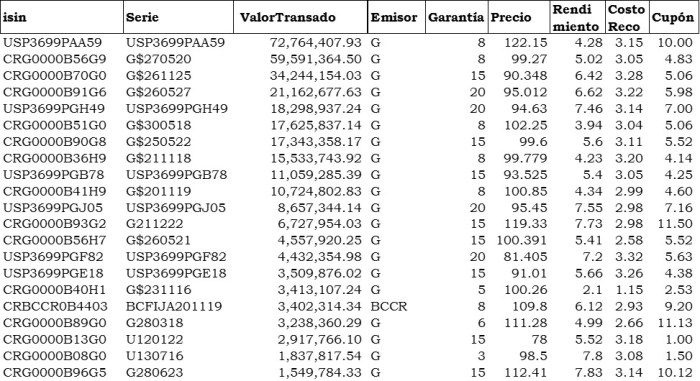

Hasta el momento poca ha sido la demanda y poca ha sido la oferta de emisiones en dólares. Incluso las emisiones de deuda externa, las cuales se transan poco en la Bolsa local, suman 21 con una rentabilidad media del 5,70%. Una rentabilidad modesta a nuestro juicio si le agregamos expectativas de devaluación de a lo sumo 120 puntos básicos a 12 meses versus el 8,30% en colones con vencimiento a 10 años. Expectativas que pudieren cambiar de no observar una baja en la volatilidad en el mercado de monedas extranjeras.

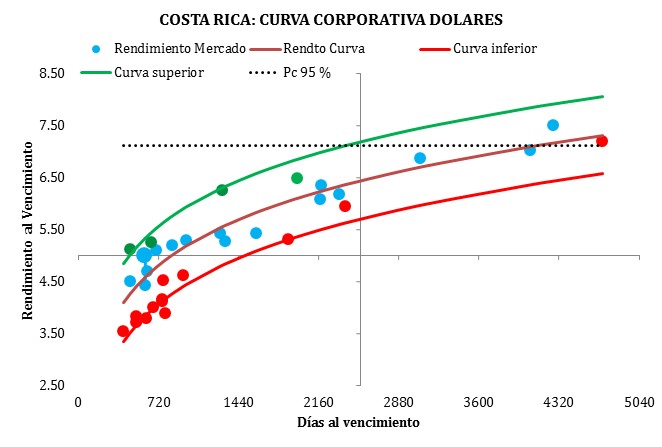

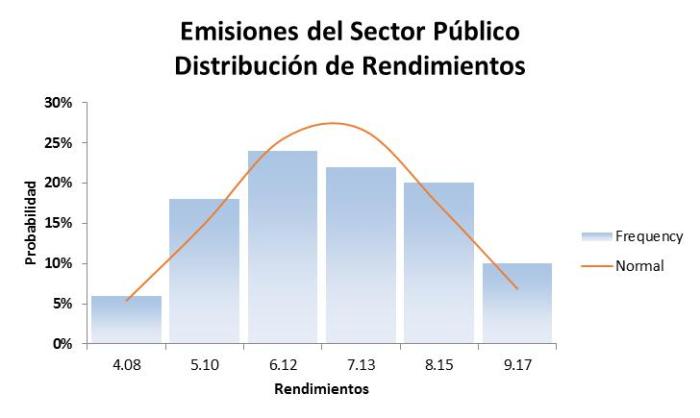

A dichas emisiones se agregan otras 34 emisiones de empresas públicas entre ellas los tres Bancos del Estado, a saber; Banco Nacional, Banco de Costa Rica y Crédito Agrícola de Cartago, que en promedio rinden 5% y cuyos vencimientos son a 1800 días o menos en su mayoría. La ilustración #2 muestra la concentración y comportamiento de los rendimientos de dichas emisiones;

Como se puede apreciar, un buen número de emisiones en dólares del sector público se sostienen con tasas de interés entre el 5,00% y 7,00% con vencimientos a 7 años o menos y pocos son los cambios que se esperan, a pesar de los fuertes ajustes observados de la deuda externa en el mercado internacional. Y a pesar de algunos indicios de depreciación en el tipo de cambio, del cual conversaremos a continuación.

2. Tipo de Cambio (Monex).

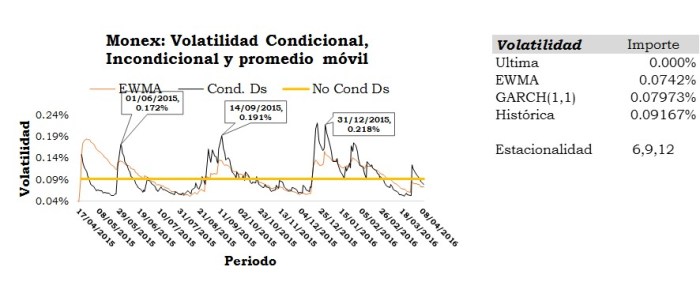

En lo que respecta con el tipo de cambio negociado en el «Mercado de Monedas Extranjeras (Monex)»; éste terminó en ¢539.25 el pasado viernes, ubicado dentro del rango de los ¢528.25 / ¢542, según estadísticas de las últimas 52 semanas; límites que fueron alcanzados en las negociaciones del cierre de mayo.

La simple observación de los datos en la ilustración #3 siguiente, sobre precios de Monex, indican que bien pudieramos estar observando el techo del tipo de cambio en Costa Rica en los ¢542.00 tocado en diciembre, enero y el pasado 23 de mayo. Algunos analistas técnicos verían dichos niveles con mucha cautela, ya que un rompimiento de dichas resistencias sería de una magnitud de poco menos de ¢10.00, cerca un 4% anualizado que impactaría de manera importante la rentabilidad de aquellos extranjeros que hayan invertido en valores en moneda local o bien se cumpliría la corazonada de algunos que teniendo colones inviertieron en dólares ante la apuesta de una probable depreciación del colón.

No obstante lo anterior y bajo el contexto de que muchos asuntos de orden fiscal no se han cumplido; brindaría una mayor probabilidad de ocurrencia a la repetición del ciclo mayo-julio del 2015; donde se observa en la ilustración #3, en dicho periodo se experimentó una baja en la volatilidad, hasta alcanzar niveles entre 0.004% y 0.005% diario; para entonces crecer nuevamente hacia los límites de 0.089%/0.0912% por día hasta setiembre, según cifras de las ultimas 52 semanas. Rango que directa o indirectamente ha sido el propuesto por el Banco Central y que cumple con su expectativa de estabilidad relativa del tipo cambio desde inicios de la actual administración.

Fundamentados en dichos parámetros se estima el tipo de cambio entre los ¢535.72 y ¢544.38 para el mes de junio o bien de ¢529.45 y ¢550.64 en su orden para los próximos 180 días. Cifras determinadas con un nivel de confianza estadística de 95% y un modelo de estimación de volatilidad GARCH(1,1) con cifras de un año bursátil.

3) Asuntos relacionados. «La bursatilidad de los activos financieros en el mercado de recompras de Costa Rica».

Si la determinación de las tasas de interés supone un mercado secundario líquido- entendido como aquel cuyas condiciones de transabilidad facilitan la compra como la venta de los valores allí negociados sin mayores distracciones de tiempo y costo-; ¿En que contexto de bursatilidad se determinan las tasas de interés en el mercado bursátil costarricese?. ¿ Qué liquidez ostentan dichas emisiones.? Los datos no son de los mejores.

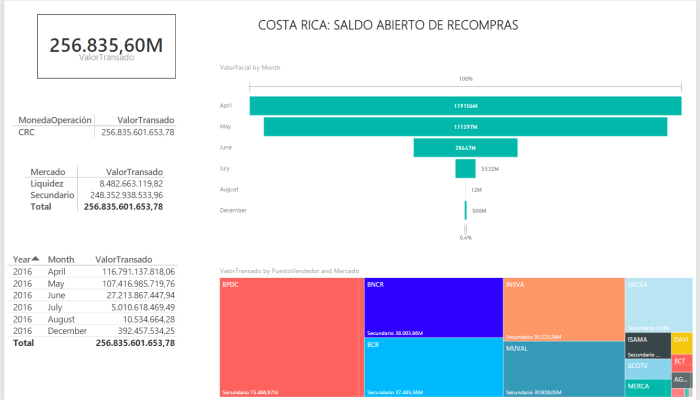

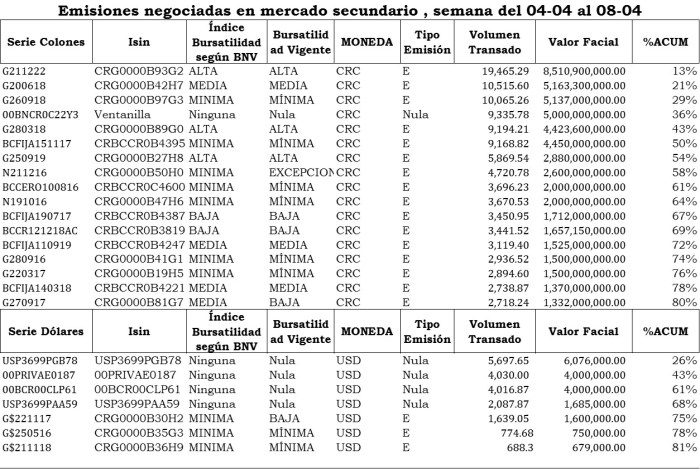

Para responder a dichas interrogantes, recurrimos al reporte de las emisiones autorizadas en el mercado de recompras, bajo la tutela de la Bolsa Nacional de Valores de Costa Rica. Como se observará en el resumen mostrado en la ilustración #4; se puede concluir que es bien complicado el tratar de vender un título una vez adquirido en este mercado, los datos lo indican y la experiencia por igual. La norma es morir con él, sin grados de libertad en situaciones adversas o alza de tasas de interés.

Obsérvese que solo el 0.79% de las 2013 emisiones autorizadas para negociar en el mercado de RECOMPRAS al 30 de mayo del 2016, gozan de alta bursatilidad (Liquidez). Y si se le agrega los calificados con una liquidez media (0.99%) no se llega ni al 2%. El detalle a continuación;

Quizá lo bueno, lo positivo; es que cerca del 60% de las emisiones que representan casi el 90% del monto autorizado a negociar en el mercado de Recompras tienen respaldo o garantía del Estado. Dichos valores con respaldo Estatal suman algo asi como $19.236.13 millones; un monto que equivale a 2.5 veces las reservas monetarias internacionales.

El mercado de recompras, es un mercado cuyos subyacentes si bien deberían, no cuentan con la liquidez necesaria. Y muchos de esos títulos respaldan las inversiones que realizan los Fondos de Inversión Líquidos. Entidades estas que en su mayoría tienen autorizado invertir hasta un 50% de sus activos netos en dicho mercado. Si partimos del hecho que dichas entidades administran poco más del 58% de los activos de la industria de Fondos, la iliquidez relativa de los valores negociados o registrados en Bolsa, es un pendiente que ya es tiempo de volver a revisar.

Si bien hace poco más de un año se hicieron esfuerzos, con la incorporación del índice de bursatilidad, los resultados -salvo evidencias mejores- se encuentran muy lejos de lo previsto.

La industria bursátil y con ella la de Fondos, continúa en un entorno de baja liquidez por no decir nula. Muchos de los valores de vector y autorizados en recompras son adquiridos en ventanilla, sin posibilidades de negociación en mercado secundario.

Aún cuando ante una contingencia muchos de los valores cuentan con una alta calidad crediticia; la profundidad y versatilidad de la industria no debería descanzar exclusivamente en dicha virtud.

Sin temor a equivocación, se sienten vientos de cambio en los niveles de tasas de interes. Asimismo, el tipo de cambio se encuentra en niveles que llaman a la reflexión. Muchos de los argumentos de Hacienda y del Banco Central, se están agotando. Así como también aquellos de orden político. Los temores de un mayor déficit fiscal ya se han materializado, indicios de una mayor inflación han empezado a manifestarse, en conjunto a un mercado bursátil poco líquido y altamente apalancado. Todos esos elementos en alguna manera podrían ser los nuevos determinantes que liderarian cambios en los principales macro-precios de orden financiero en el país, a saber; las tasas de interés y el tipo de cambio.

GSD/UL…..

Las consecuencias de dichas premisas son por tanto continuación del aumento de los precios de los títulos valores que sostienen en circulación y aquellos nuevos que aún se encuentran en inventario de ambas entidades, así como, producto de la expectativa de baja de las tasas de interés en línea con lo observado en el primer bimestre del año en curso. Comportamiento que se aprecia en el gráfico «COSTA RICA: Curva Soberana Colones» publicada por el Banco Central, que muestra la curva de rendimiento soberana de diciembre 2015 en puntos rojos, la correspondiente a marzo 2015 en puntitos verdes y en línea azul la vigente al 01 de marzo del año en curso. Obsérvese que en materia de tasas, nos encontramos en similar situación que la de inicio de año, pero sensiblemente muy por debajo de los rendimientos observados hace un año atrás.

Las consecuencias de dichas premisas son por tanto continuación del aumento de los precios de los títulos valores que sostienen en circulación y aquellos nuevos que aún se encuentran en inventario de ambas entidades, así como, producto de la expectativa de baja de las tasas de interés en línea con lo observado en el primer bimestre del año en curso. Comportamiento que se aprecia en el gráfico «COSTA RICA: Curva Soberana Colones» publicada por el Banco Central, que muestra la curva de rendimiento soberana de diciembre 2015 en puntos rojos, la correspondiente a marzo 2015 en puntitos verdes y en línea azul la vigente al 01 de marzo del año en curso. Obsérvese que en materia de tasas, nos encontramos en similar situación que la de inicio de año, pero sensiblemente muy por debajo de los rendimientos observados hace un año atrás.

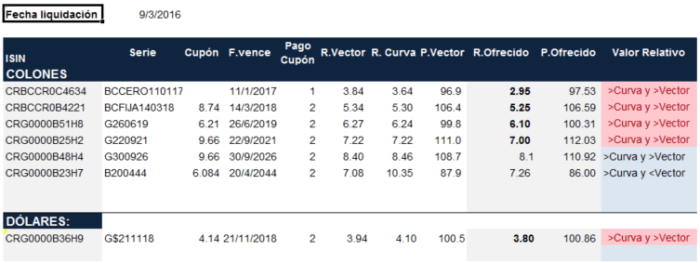

Desde el punto de vista analítico, partiendo de la premisa de al menos 25 puntos básicos de aumento en las tasas del mercado y a una valoración a plazo entre los 180 a 360 días, sin mayores opciones; el rendimiento esperado califica la compra de dichos valores en el siguiente orden; adquirir el G220921, luego el G300926, seguido del G220921 y el tasa básica serie B200444 junto con el BCFIJA140318 y por último el BCCERO110117. Dichos escenarios se pueden observar en el Cuadro #1, Colones y Cuadro #2, Dólares respectivamente. Dependiendo del objetivo de rendimiento las combinaciones disponibles rondan entre un 7,0% 7,50% o máximo de 8% si se dejan el papel hasta su vencimiento.

Desde el punto de vista analítico, partiendo de la premisa de al menos 25 puntos básicos de aumento en las tasas del mercado y a una valoración a plazo entre los 180 a 360 días, sin mayores opciones; el rendimiento esperado califica la compra de dichos valores en el siguiente orden; adquirir el G220921, luego el G300926, seguido del G220921 y el tasa básica serie B200444 junto con el BCFIJA140318 y por último el BCCERO110117. Dichos escenarios se pueden observar en el Cuadro #1, Colones y Cuadro #2, Dólares respectivamente. Dependiendo del objetivo de rendimiento las combinaciones disponibles rondan entre un 7,0% 7,50% o máximo de 8% si se dejan el papel hasta su vencimiento.