“Un colón fuerte y un Congreso hiperactivo: el nuevo mapa de riesgos para los inversionistas en Costa Rica”

La semana 9 y cierre del mes de febrero de 2026 confirmó que el juego para los inversionistas costarricenses ya no pasa por dramatismos macro, sino por la lectura fina de tres vectores: un colón persistentemente fuerte, una política monetaria neutral pero expansiva en términos reales y un Congreso que regula cada vez más por vía de proyectos sectoriales. El resultado es un entorno que, a primera vista, luce cómodo para la renta fija, pero que exige más disciplina en la gestión del riesgo cambiario y regulatorio.

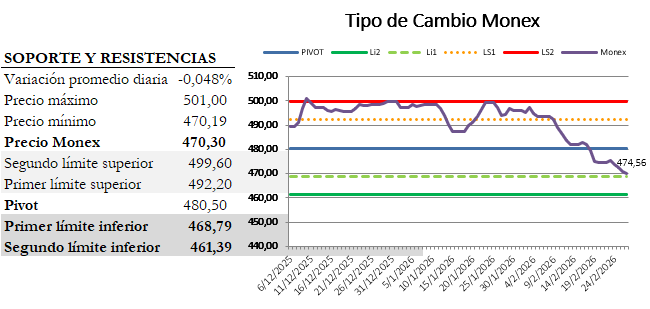

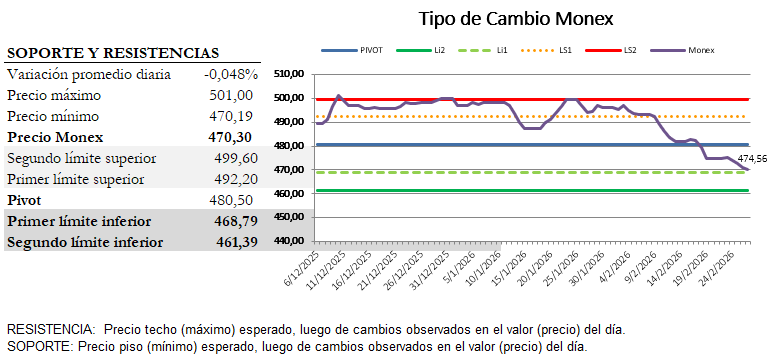

El tipo de cambio en mínimos de dos décadas ha obligado al Banco Central a intervenir activamente en Monex para moderar la apreciación. Para el deudor en dólares esto luce como un regalo, pero para el exportador y el turismo es una presión directa sobre márgenes en un momento en que la economía crece solo a un ritmo moderado. En este contexto, mantener posiciones largas en dólares sin justificación de pasivos o flujos es, más que una estrategia, una apuesta especulativa.

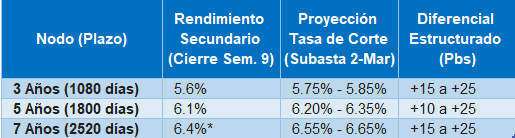

En paralelo, la Tasa de Política Monetaria anclada en 3,25% con inflación negativa genera uno de los diferenciales reales más favorables de los últimos años para los tenedores de bonos en colones. El mensaje táctico es claro: la mediana duración en colones, con buen crédito y liquidez razonable, sigue siendo el “core” lógico para los portafolios institucionales y sofisticados. El riesgo no está hoy en un salto brusco de tasas, sino en el momento en que la inflación vuelva al rango meta y empiece a cerrarse el margen de tasas reales.

Donde sí se sienten movimientos es en Cuesta de Moras. La agenda legislativa recentra el foco en la protección del consumidor financiero, la reasignación de recursos del mercado asegurador hacia fines específicos y la creación de fondos con impacto indirecto sobre el sistema financiero. No se trata de una reforma fiscal masiva, pero sí de una capa adicional de riesgo micro-regulatorio que puede afectar modelos de negocio y costos de cumplimiento en bancos, aseguradoras y otros intermediarios.

Para el inversionista local, el mensaje de esta semana es doble. Por un lado, Costa Rica sigue siendo una historia de estabilidad macro relativa: sin choques tributarios de gran calibre, con consolidación fiscal “vigilada” y con tasas de interés que permiten capturar carry razonable. Por otro, la generación de alfa dependerá menos de adivinar el próximo movimiento del Banco Central y más de gestionar tres frentes: duración, moneda y regulación sectorial.

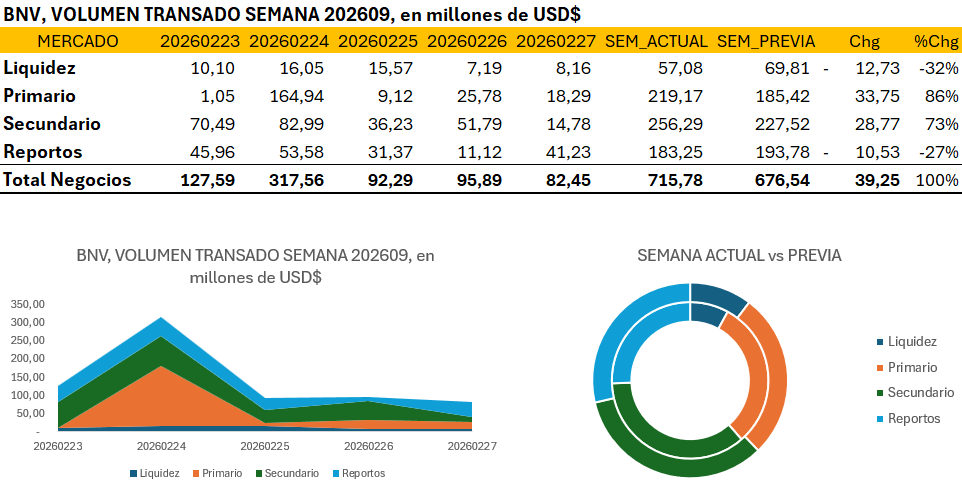

En la práctica, esto implica revisar el peso de instrumentos en dólares, reforzar la selección de emisores con buena gobernanza y capacidad de adaptación regulatoria, y exigir liquidez negociable como condición clave en un mercado tan poco profundo como la BNV. Quien entienda que el principal riesgo hoy no está en el titular macro, sino en la letra pequeña de los proyectos de ley y en la trayectoria del colón, tendrá ventaja para navegar el mercado costarricense en 2026.