«Luces en el BCCR, Sombras en la Política: El Balance Semanal de una Costa Rica de Contrastes»

San José, 16 de noviembre de 2025

La semana del 10 al 16 de noviembre de 2025 cierra con un giro significativo en las expectativas macroeconómicas de Costa Rica, marcado por un tono decididamente optimista por parte del Banco Central (BCCR). En su comunicado del 12 de noviembre, la autoridad monetaria reajustó al alza sus proyecciones, estimando un crecimiento del Producto Interno Bruto (PIB) del 4,2% para el cierre de 2025 y un promedio del 3,6% para el bienio 2026-2027. Este ajuste, sustentado en una demanda interna más robusta de lo previsto anteriormente, ha inyectado una dosis de confianza en los mercados financieros, contrarrestando parcialmente las preocupaciones estructurales señaladas por el Informe Estado de la Nación. Si bien la inflación general se proyecta de regreso al rango de tolerancia recién hasta el segundo trimestre de 2027, la postura del BCCR de mantener la estabilidad y ajustar la Tasa de Política Monetaria (TPM) «según sea necesario» sugiere a los inversionistas un horizonte de tasas que, aunque dependientes de los datos, no sufrirán recortes abruptos en el corto plazo, favoreciendo la atracción hacia instrumentos de renta fija local.

Esta nueva perspectiva de crecimiento choca, sin embargo, con un entorno político y fiscal altamente convulso en la Asamblea Legislativa. Mientras el BCCR dibuja un panorama de reactivación, la gobernabilidad enfrenta pruebas de estrés significativas; a la disputa por el financiamiento de la Caja Costarricense de Seguro Social (CCSS) —con la aprobación de créditos por $49 millones pese a la oposición del Ejecutivo— se sumó la tensión generada por la comparecencia del presidente Rodrigo Chaves ante la comisión que investiga la acusación del Tribunal Supremo de Elecciones (TSE) por presunta beligerancia política. Este evento introduce una variable de ruido institucional que los agentes económicos monitorean con agudeza; la posibilidad de conflictos prolongados entre poderes no solo distrae de la agenda de reactivación, sino que eleva la percepción de riesgo político, lo que podría llevar a los operadores de bolsa a exigir mayores primas de riesgo en los títulos soberanos de largo plazo ante la incertidumbre sobre la fluidez en la toma de decisiones estatales.

En el ámbito comercial y cambiario, la confirmación de que la demanda interna será el motor del crecimiento podría ejercer una presión moderada sobre las importaciones, y por ende, sobre la demanda de divisas, lo que equilibraría las fuerzas en el mercado cambiario ante un tipo de cambio que se ha mantenido estable. El mensaje del BCCR sobre el retorno de la inflación al rango meta hasta 2027 también ancla las expectativas de precios a largo plazo, lo que permite a los empresarios planificar sus costos con mayor certeza. No obstante, el sentimiento general de los agentes económicos ha mutado de una cautela defensiva a un «optimismo vigilante»; la mejora en las cifras del PIB es un catalizador potente para la valoración de activos financieros, pero la sostenibilidad de este repunte dependerá de que la política monetaria logre navegar el retorno a la meta de inflación sin asfixiar el impulso interno, y de que la volatilidad política no termine por erosionar la confianza del consumidor y del inversor.

MERCADO FOREX |

El mercado cambiario mayorista concluyó la semana con una marcada tendencia a la apreciación del colón, evidenciada por un cierre en ₡499.00 que perfora la barrera psicológica de los ₡500.00 y marca un desacople respecto al precio promedio ponderado anual de ₡505.60. Durante el periodo, se negoció un volumen total de $114.55 millones, una liquidez que, si bien permitió la formación eficiente de precios, no fue suficiente para absorber la oferta excedentaria, lo que llevó la cotización desde una apertura de ₡502.00 hasta tocar un mínimo de ₡497.00. Este comportamiento refleja un cambio en el sentimiento de los operadores, quienes parecen anticipar flujos estacionales de fin de año —típicamente asociados al pago de aguinaldos y cierres fiscales—, lo que ha desincentivado las posiciones largas en dólares y acelerado la venta de divisas por parte de exportadores y corporativos que buscan evitar tipos de cambio más bajos en el corto plazo. La incapacidad del mercado para rebotar tras tocar el piso de ₡497.00 sugiere que, en ausencia de una demanda robusta o intervención del BCCR, las expectativas de devaluación se han disipado momentáneamente, consolidando un rango operativo bajista para las próximas sesiones.

MERCADO BURSÁTIL

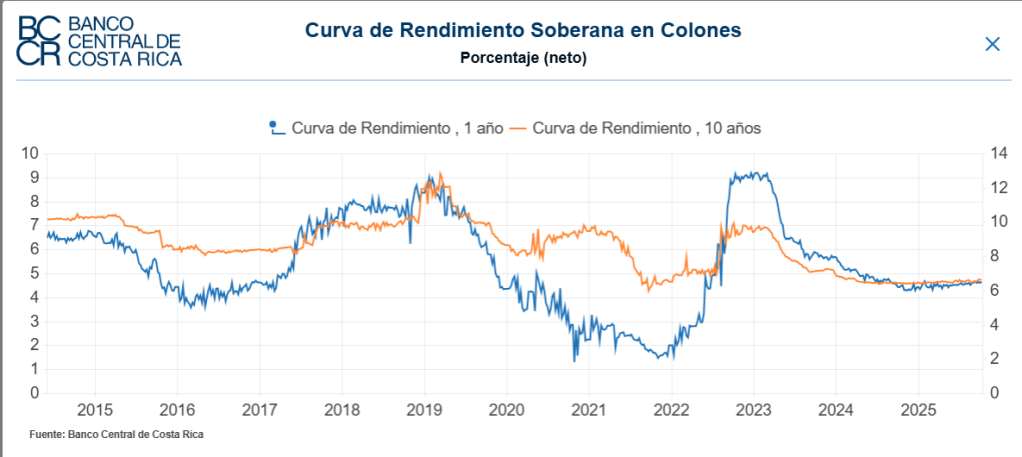

La dinámica bursátil de la semana 46 rompió la inercia habitual, registrando un volumen total transado de $1.385,14 millones, una cifra extraordinaria que encuentra su explicación fundamental en la agresiva estrategia de gestión de pasivos del Ministerio de Hacienda. La sesión del martes 11 de noviembre funcionó como el pivote de la actividad semanal, concentrando operaciones masivas en el mercado primario por $660,65 millones, lo que confirma la ejecución de canjes de deuda significativos destinados a suavizar el perfil de vencimientos del emisor soberano y mejorar la estructura de la curva de rendimientos. Este fenómeno generó una distorsión positiva en la estructura del mercado, provocando que el segmento primario acaparara un dominante 61% del volumen total transado, desplazando momentáneamente el protagonismo de los mecanismos habituales de financiamiento.

No obstante, al descontar este efecto extraordinario de la deuda pública, se observa una robusta formación de precios en el mercado secundario (compra-ventas), el cual movilizó 307,51 millones —un 22% del total— con una tendencia claramente ascendente hacia el cierre del periodo. Resulta particularmente relevante el comportamiento del viernes 14, donde este segmento alcanzó su máximo semanal de 119,86 millones; esto sugiere una activa rotación de carteras por parte de los participantes institucionales, quienes posiblemente aprovecharon la liquidez o los rebalanceos derivados de los canjes para reajustar posiciones estratégicas de cara al cierre de mes.

En contraste con la intensa actividad en títulos valores, los segmentos puramente transaccionales mostraron un perfil más discreto. El mercado de liquidez y los reportos tripartitos sumaron en conjunto apenas el 16,6% de la negociación global, con montos diarios relativamente estables y sin picos de estrés. Esta composición transversal evidencia que la semana no estuvo guiada por necesidades apremiantes de caja o «estrujamientos» de liquidez a corto plazo, sino por decisiones estructurales de inversión y gestión de balance, dejando un mercado con profundidad real y dominado por el movimiento de «papel» más que por el reciclaje de dinero a un día.

Gsandel/