Por Geovanny Antonio Sandí Delgado.(28/03/2016).

Finalizada la semana mayor llenos de esperanza, alegría y motivación, nos enfrentamos a las cifras del primer trimestre del 2016. Con expectativas no muy claras sobre lo que pudiere acontecer en los mercados en los trimestres venideros.

En el ámbito de los negocios, cualquiera que hayan sido las razones, la cotización de los valores en la Subasta del 28 de marzo del 2016 del Banco Central y el Ministerio de Hacienda de Costa Rica; al parecer responden más a las vigentes en el mercado del pasado miércoles Santo que a las derivadas de las acciones persistentes de estos dos emisores por imponer precios acorde con su propia interpretación sobre la realidad económica y financiera en el medio costarricense. Parando por consiguiente con la sobre-valoración de los activos en circulación y los que se encuentran en cartera de los fondos de pensión y capitalización del país. Acción que aún no nos atrevemos a interpretar como una señal en el cambio de la dirección de las tasas de interés.

Desde el punto de vista crediticio, no ha transcurrido mucho tiempo del ajuste en las perspectivas de riesgo del país que lo ubican en linderos de una calificación B. En razón de las bajas posibilidades de mejorar o detener el crecimiento observado del déficit fiscal según criterios de las calificadoras de riesgo- Moody’s o la Standard & Poor-. Elementos estos que a juicio de los avisados en materia bursátiles, no justifica los bajos rendimientos que Banco Central y Hacienda están pagando.

Por otro lado, para entidades como global EDGE de la Michigan State Univesity Costa Rica se desempeña en un entorno aceptable de Riesgo País con calidad A4 (donde A1 muy bajo riesgo y D es el nivel de mayor riesgo) y un entorno de negocios A3; determinado por un entorno político y económico un tanto inestable y empresarial relativamente volátil que puede afectar el comportamiento de pago de las empresas y las familias. Con una probabilidad de incumplimiento empresarial todavía aceptable como promedio. Acorde con dicha califiación (A3), el entorno empresarial en Costa Rica es relativamente bueno. Y a pesar de no siempre esta disponible, la información financiera de las empresas suele ser fiable. Con algunas deficiencias tanto en el cobro de deudas como en el marco institucional. Dentro de las debilidades del país destacan; alta exposición a desastres, inadecuada infraestructura vial, dependiente económica y financieramente de los Estados Unidos, debilidad en las cuentas públicas (déficit fiscal) y falta de mano de obra especializada y alto sub-empleo.

Mientras tanto en los mercados internacionales, caracterizado para muchos de una tenue demanda global que empaña las perspectivas del 2016; la volatilidad en los mercados es liderada por los cambios estructurales en China y su manejo de la política cambiaria y monetaria, excesos en la oferta de petróleo, depreciación de monedas en mercados emergentes, expectativas de aumento de tasas de interés en el mercado norteamericano para sostener el crecimiento y tasas de interés negativas en Europa y Japón a efecto de alcanzar las metas de inflación impuestas en sus programas monetarios, todo ello junto con la compra masiva de activos no líquidos. Estrategia ésta que el Banco Central de Costa Rica incorpora y afina al cierre de este primer trimestre, a efecto de apoyar la liquidez de sus valores en el mercado costarricense y con ello influir sobre el nivel de tasas de interés en la economía. Todo ello en línea con el arsenal de estrategias no convencionales usadas por los principales banqueros centrales desde la crisis del 2008-2009.

En dicho contexto y conforme a las cifras de los últimos 30 días, los mercados financieros parecen re-acomodarse y en alguna manera impulsados por la recuperación deL 45,02% en los precios del petróleo y sus derivados, luego de haber alcanzado mínimos de $26.05 el barril el pasado 10 de febrero del 2016. Hecho que induce el repunte observado en el mercado accionario en un contexto de estabilidad relativa del dólar y pérdidas marginales en el mercado de bonos.

Así en el periodo indicado (últimos 30 días), el mercado accionario medido por el desempeño del SP500 ha ganado 11,31%, las materias primas han recuperado 11,08%, el dólar 0,58% con los bonos debajo 2,73%, conforme se aprecia en la gráfica siguiente.

Mucho del repunte del mercado accionario, lo parece explicar las ganancias de los precios en las empresas de los sectores de energía (4,32%), materiales (3,94%), finanzas (2,79%) e industriales (2,48%). Así como, en los sectores de productos y servicios cíclicos (2,32%) y tecnológico. Desempeño que ha sido contrarrestado por las pérdidas en el sector servicios (-3,48%), consumo básico (-4,79%) y salud (- 4,84%) durante el periodo de referencia.

Un desempeño que aún no es suficiente para restablecer las pérdidas acumuladas del 9,83% en el sector de materiales, 29,54% en energía y del 4,55% en el sector financiero en los últimos 360 días.

Si bien los mercados financieros internacionales muestran signos de recuperación; en Costa Rica las operaciones promedio diarias equivalentes en dólares tranzadas en la Bolsa Nacional de Valores, se recuperan marginalmente (1,50%) luego de la contracción observada en febrero del 17,14%. Un comportamiento no muy diferente al observado en el 2014 cuando en marzo el volumen tranzado mostró una variación del 0,59% respecto con el mes previo. No obstante si se miran las cifras acumuladas este primer trimestre estaría terminando con un crecimiento del 32,17% -mejor que el 21,3% en 2015-, explicado por la variación mensual del 47,81% en enero, que en alguna medida salva el desempeño del trimestre.

Sin embargo no todo es positivo si se miran las cifras promedio diarias del 2016 comparadas con las promedio del 2015, las cuales evidencian problemas en el medio bursátil en cuanto a volumen se refiere, ya que sin volumen no hay ingresos. Basta observar el volumen promedio del 2016 versus 2015. Conforme a este punto de referencia el volumen tranzado promedio diario se ha contraído 19,1% y todos los mercados caen con excepción del de «Venta de Posiciones» que ha experimentado aumento del 30,47%, no obstante, con una participación marginal dentro del volumen tranzado. En dicho periodo la mayor caída se observa en el mercado de liquidez (-49,90%), Acciones (-42,34%), Mercado Primario (-26,58%), Op. a Plazo (-25,58%), Mercado de Deuda (-10,68%), Mercado de participaciones (-9,96%) y el Mercado de Re-compras con una baja del 2,12%, en su orden.

Todo en razón de la pasividad y estado de confort de la industria bursátil y de dependencia asfixiante de sus miembros de las emisiones del sector público. También afectados por los cambios promovidos por las autoridades oficiales, tendientes a permitir a los clientes institucionales (Bancos, Fondos de Inversión, Pensión y de Capitalización Laboral) acceso directo al mercado secundario, así como también, acceso al registro de valores no estandarizados adquiridos directamente en las ventanillas de los Bancos, que luego son incorporados al vector de precios para su posterior valoración a precios teóricos en sustitución de la interacción de las fuerzas naturales de la oferta y la demanda. Experiencia que se profundizará con la venta directa de valores por parte del Banco Central y el Ministerio de Hacienda, de no ocurrir cambios en contrario que minimicen el impacto negativo que dichas acciones estarían provocando en la profundidad y liquidez del mercado bursátil costarricense.

Con el panorama antes expuesto, se termina el mes de marzo 2016 con algunos vientos frescos y positivos en mercados internacionales. Particularmente con el Dow Jones y el S&P500 con niveles arriba de la media de los últimos 200 días, con el Nasdaq aún probando dichas resistencias. A estas alturas y dado lo fuerte de la recuperación no es de extrañar algún respiro previo a otro impulso que termine con la superación de los altos de noviembre-diciembre del 2015 a la altura de las 2081 / 2117 unidades según el S&P500. Ello en circunstancias en las cuales según el índice de valoración de la firma Morningstar, el promedio de las valoraciones de las acciones aún se encuentran por debajo de su valor justo en poco menos de un 3% luego de alcanzar mínimos en enero y febrero del año en curso de alrededor de 15%. Con el sector de acciones cíclicas un 8% debajo de su valor justo, en tanto las que agrupan el sector defensivo y más sensitivo muestran una sobre-valoración del 1%. aproximadamente Acorde con dicho indicador, las empresas del sector de consumo cíclico muestran una sub-valuación del 5,00%, las del sector servicios un 16,00% y las del sector salud 10%. Mientras que los otros sectores o bien se encuentran a valor justo o sobre valorados.

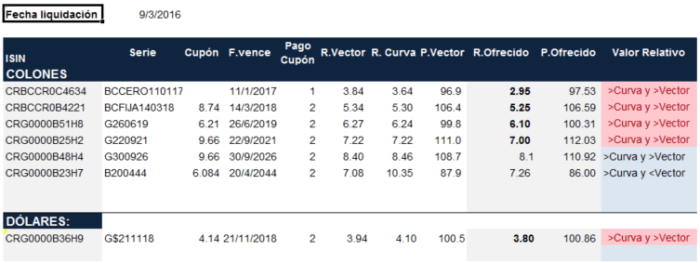

Para el caso de Costa Rica, el cierre del primer trimestre estará determinado por la Subasta de este 28 de marzo, donde el Banco Central y Hacienda ofertan en conjunto seis valores en colones y uno en dólares. Los detalles en el cuadro #1, que se mira a continuación;

Fiel a la estrategia de este primer semestre, Banco Central ofrece un valor con vencimiento a tres años y otro a cinco años, ambos a ser negociados por ventanilla. Mientras que Hacienda opta por la vía de la Subasta. Todos ellos valorados a precio justo, con excepción del G$260521 cuyo rendimiento ofrecido mejora el observado en vector. Todos ellos comparten una característica en común y es que gozan de mínima bursatilidad.

Cuales de ellos adquirir dependerá de los objetivos de rentabilidad, riesgo y plazo de inversión. Un ejercicio sencillo que se muestra en la gráfica siguiente, ofrece luz de cuales comprar dependiendo del plazo de la inversión. Este ejercicio tiene implícito un aumento neto en tasas de 50 puntos básicos para cada uno de los plazos simulados.

Como se contempla en la gráfica #3, para quienes buscan invertir a un año; los valores que dominan son el G250320, BCFIJA100321 y BCFIJA090119 con rendimientos arriba del 6,50%. Para que los que tienen como horizonte de inversión 2 a 5 años, el orden sería G280628, G240931, G250320 o BCFIJA100321 con rendimientos esperados arriba del 7,00% en su orden.

Con oportunidades de apalancamiento en el BCFIJA100321 y el G240931 ambos con cupón arriba del 9,00% y relativamente barato. Con la salvedad -como se indicó anteriormente- de gozar de mínima bursatilidad y que sin incluir comisiones, requieren de una renovación constante hasta por lo menos 210 días, en un contexto de aumento en 25 puntos básicos en el peor de los casos.

GSD/UL…

Las consecuencias de dichas premisas son por tanto continuación del aumento de los precios de los títulos valores que sostienen en circulación y aquellos nuevos que aún se encuentran en inventario de ambas entidades, así como, producto de la expectativa de baja de las tasas de interés en línea con lo observado en el primer bimestre del año en curso. Comportamiento que se aprecia en el gráfico «COSTA RICA: Curva Soberana Colones» publicada por el Banco Central, que muestra la curva de rendimiento soberana de diciembre 2015 en puntos rojos, la correspondiente a marzo 2015 en puntitos verdes y en línea azul la vigente al 01 de marzo del año en curso. Obsérvese que en materia de tasas, nos encontramos en similar situación que la de inicio de año, pero sensiblemente muy por debajo de los rendimientos observados hace un año atrás.

Las consecuencias de dichas premisas son por tanto continuación del aumento de los precios de los títulos valores que sostienen en circulación y aquellos nuevos que aún se encuentran en inventario de ambas entidades, así como, producto de la expectativa de baja de las tasas de interés en línea con lo observado en el primer bimestre del año en curso. Comportamiento que se aprecia en el gráfico «COSTA RICA: Curva Soberana Colones» publicada por el Banco Central, que muestra la curva de rendimiento soberana de diciembre 2015 en puntos rojos, la correspondiente a marzo 2015 en puntitos verdes y en línea azul la vigente al 01 de marzo del año en curso. Obsérvese que en materia de tasas, nos encontramos en similar situación que la de inicio de año, pero sensiblemente muy por debajo de los rendimientos observados hace un año atrás.

Desde el punto de vista analítico, partiendo de la premisa de al menos 25 puntos básicos de aumento en las tasas del mercado y a una valoración a plazo entre los 180 a 360 días, sin mayores opciones; el rendimiento esperado califica la compra de dichos valores en el siguiente orden; adquirir el G220921, luego el G300926, seguido del G220921 y el tasa básica serie B200444 junto con el BCFIJA140318 y por último el BCCERO110117. Dichos escenarios se pueden observar en el Cuadro #1, Colones y Cuadro #2, Dólares respectivamente. Dependiendo del objetivo de rendimiento las combinaciones disponibles rondan entre un 7,0% 7,50% o máximo de 8% si se dejan el papel hasta su vencimiento.

Desde el punto de vista analítico, partiendo de la premisa de al menos 25 puntos básicos de aumento en las tasas del mercado y a una valoración a plazo entre los 180 a 360 días, sin mayores opciones; el rendimiento esperado califica la compra de dichos valores en el siguiente orden; adquirir el G220921, luego el G300926, seguido del G220921 y el tasa básica serie B200444 junto con el BCFIJA140318 y por último el BCCERO110117. Dichos escenarios se pueden observar en el Cuadro #1, Colones y Cuadro #2, Dólares respectivamente. Dependiendo del objetivo de rendimiento las combinaciones disponibles rondan entre un 7,0% 7,50% o máximo de 8% si se dejan el papel hasta su vencimiento.