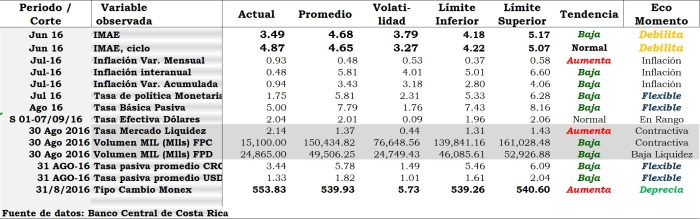

Realizado por: gsandel (actualizado el 10/09/2016).

Las condiciones financieras y económicas en Costa Rica lucen favorables. Aun cuando persisten preocupaciones en el campo fiscal y el aumento persistente del crédito en dólares dado por los Bancos al sector privado. Comportamiento que ha sido administrado mediante la aplicación de medidas prudenciales más duras, que han obligado a los Bancos a reforzar su posición en moneda extranjera. Buscándose con ello, minimizar riesgos de impago e insolvencia que superen los límites normales de operación en el sector financiero costarricense.

I) Producción

Los datos sobre el crecimiento económico liberados por el Banco Central y exaltados en la prensa, nos muestran un país en auge que nuestro juicio, hay que verlos con cuidado y preocupación.

Con cuidado por el uso de información que dista de representar la realidad inmediata, en la cual la mayoría de los casos dista de corresponder con la descripción de la Costa Rica que muestra en ese informe.

En términos de salud, por ejemplo, cuál sería la situación – no su temperatura-, de un ser humano que se encuentra por diversas circunstancias, la mitad de su tiempo a 40 grados centígrados y la otra mitad a cero grados centígrados. No me cabe la duda que, salvo excepciones -si hubiere y mis disculpas por mi ignorancia, en no muy buenas condiciones de salud.

Algo similar me antoja pensar cuando leo el reporte de julio del Banco Central, el cual se basa en la tendencia media ciclo, sin hacer referencia al momento. Algo justificable en actores cuyo único propósito es propiciar ambientes de tranquilidad en un entorno incierto.

Ya que, si en materia de salud económica o más bien de la salud del crecimiento económico de Costa Rica se refiere, me atrevo a decir que estamos entrando en un momento poco saludable, para no usar términos extremos.

Obsérvese la tasa de aceleración del gráfico que ofrece el Banco Central como referencia. Pero mejor que eso, tomémonos el tiempo para des-agregar el IMAE en su serie original (ilustración #1, línea roja), y veremos que dista mucho de crecer al 5% y en lo único que coinciden (versus la tendencia media ciclo a la que hacen referencia) es en mostrar que el país decrece en su capacidad de producción en términos reales. Es decir, no se crece al 5% y si estamos observando un crecimiento a tasas cada vez menores en lo que se adentra el 2016.

Obsérvese la tasa de aceleración del gráfico que ofrece el Banco Central como referencia. Pero mejor que eso, tomémonos el tiempo para des-agregar el IMAE en su serie original (ilustración #1, línea roja), y veremos que dista mucho de crecer al 5% y en lo único que coinciden (versus la tendencia media ciclo a la que hacen referencia) es en mostrar que el país decrece en su capacidad de producción en términos reales. Es decir, no se crece al 5% y si estamos observando un crecimiento a tasas cada vez menores en lo que se adentra el 2016.

Por consiguiente, de acuerdo con el IMAE serie original, Costa Rica crece a una tasa interanual del 3.25%, 0.45 puntos porcentuales inferior a la observada en julio del 2015 y muestra des-aceleración desde abril del año en curso, observando una pérdida de 0.315 puntos porcentuales respecto con el crecimiento observado al cierre del primer semestre del 2016.

La tasa de crecimiento promedio tomando como referencia el sector agrícola, industrial y comercial, se recupera respecto con los niveles observados en julio del 2015; siendo liderado por la recuperación de 8.89 puntos porcentuales (pp) en el sector agrícola, 2,68 pp en industria manufacturera y 0.45 pp en el sector comercial. Actividades que se agrupan de esa manera por ser las más tradicionales o bien entendidas por el suscrito como primarias.

La tasa de crecimiento promedio tomando como referencia el sector agrícola, industrial y comercial, se recupera respecto con los niveles observados en julio del 2015; siendo liderado por la recuperación de 8.89 puntos porcentuales (pp) en el sector agrícola, 2,68 pp en industria manufacturera y 0.45 pp en el sector comercial. Actividades que se agrupan de esa manera por ser las más tradicionales o bien entendidas por el suscrito como primarias.

El grupo conformado por la construcción, extracción minas y canteras, electricidad y agua en su conjunto sigue en problemas, salvo en la industria de electricidad y agua-actividades monopolísticas y propiedad del estado-, la cual se mete dentro del grupo de actividades que se encuentran en recuperación. Los otros dos llevan los últimos tres meses con resultados interanuales negativos, con algunos signos de recuperación. Una actividad motora con la cual los políticos de turno se encuentran en deuda y es uno de los factores que impulsan con mucha vehemencia los organismos internacionales de ayuda y control financiero global como lo es el Fondo Monetario Internacional.

Finalmente, y como ha sido la norma, el sector servicios (Hoteles, Transporte, Almacenamiento y comunicaciones, Servicios Financieros y Seguros, Servicios de Intermediación Financiera), sigue viento en popa. Con aquellos relacionados con Banca y Servicios Financieros en auge y liderando con una tasa de crecimiento del 12.53%, seguido de Servicios Financieros y Seguros con el 10.159% y otros Servicios Prestados a Empresas creciendo al 8,50%.

En general la economía se mira creciendo a tasas menores a las publicadas como referencia por el Banco Central. Si bien el crecimiento ha sido liderado por el sector servicios, mucho corresponde al sector financiero, el cual tiene el riesgo latente de mayores incrementos en el tipo de cambio que pudiere afectar la capacidad de pago de sus clientes. Por otro lado, el tipo de cambio aumentó restando a los ingresos de los costarricenses, asunto que puede agravarse con el aumento de las tasas de interés y aumento la inflación. El país sigue en deuda con el sector construcción, el cual sigue perdiendo vitalidad según cifras al mes de julio del 2016.

II) Inflación

En cuanto a precios se refiere, a inflación interanual en Costa Rica se sostiene debajo del límite inferior meta del Banco Central, alcanzando el 0.48% en agosto. En tanto los agentes del mercado esperan niveles arriba del 3% a 12 meses, junto con expectativas de depreciación del colón del 1,01%, 1,31% y 1.93% a 3, 6 y 12 meses, respectivamente.

Es importante observar que al mes de agosto, la tendencia bajista de las expectativas de inflación (inf e() ) fue superada a partir del mes de abril del año en curso. Periodo en cual se confirmó la recuperación de los precios del petróleo en el mercado internacional, desde niveles de $36 a $45.1 vigentes a la fecha de este reporte; y cuyas expectativas son que se sostegan entre los $45 y $46 entre el 2016-2017.

Es importante observar que al mes de agosto, la tendencia bajista de las expectativas de inflación (inf e() ) fue superada a partir del mes de abril del año en curso. Periodo en cual se confirmó la recuperación de los precios del petróleo en el mercado internacional, desde niveles de $36 a $45.1 vigentes a la fecha de este reporte; y cuyas expectativas son que se sostegan entre los $45 y $46 entre el 2016-2017.

Tomando como referencia las principales variables crediticias y monetarias; las cifras del mes de agosto muestran un crecimiento interanual en el credito interno del 15.1%, con el sector privado no financiero mostrando tasas del 11,60%, mientras que la Liquidez Total crece a un ritmo del 12,80% y el Cuasidinero al 10,80%. En dicho periodo la tasa de crecimiento interanual de las reservas internacionales netas fue del 0,30%. Tasas que distan de las observadas en la inflación.

En resumen, la inflación se sostiene baja e inferior al límite mínimo del 2% esperado por el Banco Central, mientras que las expectativas de los agentes económicos se mantienen dentro del rango meta. Ello en un contexto donde el crecimiento de los agregados monetarios muestran presiones futuras de inflación que bien pudieren alcanzar los dos dígitos.

III) Tasas de Interés en mercado primario

Con una inflación negativa o baja, crecimiento moderado según expectativas y un entorno comercial relativamente favorable; el Banco Central deja estable en 1,75% la tasa de política monetaria. En un contexto donde la tasa del mercado interbancario de liquidez alcanza nuevos máximos y cercanos a los observados en noviembre del 2015, al ubicarse en niveles del 2,14% al terminar agosto 2016. Comportamiento que se encuentra en línea con el aumento de tasas de interés interbancarias en el mercado internacional.

Si bien en agosto se sostuvo la idea de aumento de tasas de interés de referencia de la Reserva Federal de los Estados Unidos (FED), ello no llegó a materializarse. En ese periodo mientras la libor y las tasas del papel comercial en los Estados Unidos a 6 meses continuaron subiendo; las tasas de captación a 6 meses del Banco Central se mantuvo en 1,30% y la tasa básica pasiva continúo cayendo hasta terminar en el 4,90%, para una disminución de 160 puntos básicos en las últimas 52 semanas. Por otro lado, la tasa efectiva en dólares del sistema bancario nacional cerró en 2,04%, mostrando un comportamiento creciente alrededor de una media del 2,01%.

Si bien en agosto se sostuvo la idea de aumento de tasas de interés de referencia de la Reserva Federal de los Estados Unidos (FED), ello no llegó a materializarse. En ese periodo mientras la libor y las tasas del papel comercial en los Estados Unidos a 6 meses continuaron subiendo; las tasas de captación a 6 meses del Banco Central se mantuvo en 1,30% y la tasa básica pasiva continúo cayendo hasta terminar en el 4,90%, para una disminución de 160 puntos básicos en las últimas 52 semanas. Por otro lado, la tasa efectiva en dólares del sistema bancario nacional cerró en 2,04%, mostrando un comportamiento creciente alrededor de una media del 2,01%.

Al concluir el mes de agosto del 2016, la tasa promedio de captación en colones en el sistema bancario nacional cerró en 3,44% y la de dólares en 1,33%.

IV) Tasas de interés en mercado secundario

De conformidad con la información brindada por el Banco Central, la rentabilidad promedio de la curva de tasas de interés de emisiones soberanas cerró en 5.06% en agosto, mayor al 4.71% del mes previo, así como al 4,92% observado al terminar el primer semestre del 2016 o bien al 4,84% correspondiente a la curva de rendimientos promedio de las últimas 52 semanas.

De conformidad con la información brindada por el Banco Central, la rentabilidad promedio de la curva de tasas de interés de emisiones soberanas cerró en 5.06% en agosto, mayor al 4.71% del mes previo, así como al 4,92% observado al terminar el primer semestre del 2016 o bien al 4,84% correspondiente a la curva de rendimientos promedio de las últimas 52 semanas.

Los rendimientos a corto plazo en el mercado secundario se han incrementado; llegando en algunos tramos (270 días) hasta los 89 puntos básicos. Mientras que en el tramo de 360 a 1080 días el aumento ha sido entre 25 y 89 puntos básicos. Con aumentos marginales en el tramo largo de la curva entre los 1080 y 3600 días que no han sido más alla de los 7 puntos básicos, excepto por aquellos vencimientos iguales o superiores a 10 años, cuyo aumento alcanza los 32 puntos básicos entre el 2 y 30 de agosto del año en curso.

Conforme a la tendencia promedio ponderada de las últimas cuatro semanas, las tasas de corto plazo se miran creciendo, mientras que las de largo plazo relativamente estables.

IV) Tipo de cambio:

El tipo de cambio del dólar en Costa Rica se ha incrementado ¢23 desde los mínimos observados en ¢533.70 a principios de febrero del año en curso hasta alcanzar máximos en ¢556 en agosto.

El tipo de cambio del dólar en Costa Rica se ha incrementado ¢23 desde los mínimos observados en ¢533.70 a principios de febrero del año en curso hasta alcanzar máximos en ¢556 en agosto.

Luego de un periodo de intensa volatilidad, que alcanz´´o 0.295% diario el 21 de junio del 2016, dos días previos a la decisión de pueblo de inglaterra de no continuar como miembro de la Unión Europa; la volatilidad disminuye e ubica por debajo de los límites de volatilidad histórica en las ultimas 52 semanas observada en 0.11322% (0.103% al 6 de setiembre del 2016).

En cuanto a precios se refiere, el tipo de cambio promedio cerró en ¢544.12 en Monex; ¢8.30 adicionales respecto con el precio promedio de agosto del 2015.

De enero a la fecha, las negociaciones de dólares en ventanilla han disminuído 10% y el excedente entre compras y ventas disminuyó a $337.3 millones desde los $1.223.9 millones observados en el 2015. Por otro lado, el Banco Central de Costa Rica, ha vendido $395.43 millones adicionales a las compras realizadas durante el año. A ello se le ha unido compras netas del sector público no financiero por el orden de los $901.0 millones, respectivamente.

Durante este mismo periodo, el volumen transado acumulado en Monex fue por $2.260.25 millones, reflejando una baja del 15.53% respecto con el volumen observado durante el mismo periodo del 2015. Observece que en lo que va del año 2016, el volumen transado mensual promedio decayó $47.77 millones versus el mismo periodo en el 2015, al marcar una cifra de $277.71 millones al terminar agosto 2016.

Considerando una variabilidad diaria media del tipo de cambio del 0.01042% y una desviación esperada del 0.10336% diaria; el rango de operación del tipo de cambio se observa dentro de una media en los ¢553.9 y límites entre ¢551.35 / ¢556.67 a cinco días y los ¢548.72 / ¢559 a 21 días, respectivamente.

Durante el mes de setiembre se esperan decisiones relevantes en materia de tasas de interés a nivel global, lo cual si no pasa; cualquier movimiento o cambio con impacto significativo se esperaría para despues de diciembre del año en curso.

No dejen de escribir a gsdmar@gsdmar.onmicrosoft.com o bien hacer sus consultas al 8938 9046.

GSD/UL.

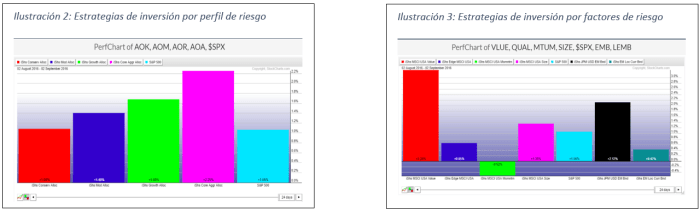

A nivel agregado las inversiones en el mercado de las materias primas representado por el Fidelity Advisor Fund (FFGAX, 3.64%) y en acciones representado por el ISHARE ACWI (2.46%); son las que reportan las mayores ganancias, a pesar de la apreciación del dólar ($USD, 0.90%) y estabilidad relativa del precio de los valores en renta fija representado por el Fidelity Global Bond (FGBFX, -0.03%).

A nivel agregado las inversiones en el mercado de las materias primas representado por el Fidelity Advisor Fund (FFGAX, 3.64%) y en acciones representado por el ISHARE ACWI (2.46%); son las que reportan las mayores ganancias, a pesar de la apreciación del dólar ($USD, 0.90%) y estabilidad relativa del precio de los valores en renta fija representado por el Fidelity Global Bond (FGBFX, -0.03%). Como se muestra en la ilustración #2, la estrategia de perfil conservador reportó ganancias del 1,08%, la moderada 1,40%, la de crecimiento 1,68% y la de crecimiento agresivo 2,25%. Estrategia esta que en promedio reporta una rentabilidad del 1.60% en agosto.

Como se muestra en la ilustración #2, la estrategia de perfil conservador reportó ganancias del 1,08%, la moderada 1,40%, la de crecimiento 1,68% y la de crecimiento agresivo 2,25%. Estrategia esta que en promedio reporta una rentabilidad del 1.60% en agosto.